2023年10月1日からインボイス制度(適格請求書保存方式)が開始されます。

インボイス制度に関して、以下のような疑問をお持ちになる方も多いのではないでしょうか?

- インボイス制度とはどんな制度なのか?

- レシートや領収書の取り扱い方は今までと変わるのか?

- 自社の運営方法やシステムでインボイス制度に対応できるのだろうか?

この記事ではインボイス制度の概要、インボイス制度におけるレシートと領収書の取り扱い方や運用方法まで詳しく解説します。

2023年10月から始まるインボイス制度・こんな業種も対応が必要

インボイス制度とは正しい消費税の納税額を算出して、仕入税額控除を受けるための制度です。平たく言うと、「インボイス制度に登録していない事業者から仕入をした場合に、その仕入にかかった消費税は売上にかかる消費税から引けないよ。だからその分消費税を多く払うようになるので、あなたは損をしますよ!」ということになります。

となると、買う側である企業はもちろんのこと、売る側である企業や個人事業主にも関係してくることがわかるかと思います。

また、後で詳しく説明しますが、現在消費税を納めている課税事業者だけでなく、基準期間または特定期間中の課税売上が1,000万円以下の免税事業者にもインボイス制度に登録するかしないかの対応が迫られることになります。

レシートの対応も必要なインボイス制度とは?

インボイス制度が始まったとしても、仕入税額控除を受けるためには一定の要件を満たした請求書を取引先から受け取って保存しなければなりません。この一定の要件を満たした請求書のことをインボイス(適格請求書)といいます。

また、インボイス制度導入後は、請求書だけでなくレシートや領収書にも一定の項目が入っていないと仕入税額控除が適用されなくなってしまうのです。

軽減税率導入から予定されていた、仕入税額控除の新しい仕組み

以前は消費税が一律8%だったことから、請求書に適用する税率は表記されていませんでした。

しかし、2019年10月1日から消費税の軽減税率制度の導入によって8%と10%の2種類の消費税率が混在することになりました。そのため、仕入税額控除を受けるための要件が「区分記載請求書等保存方式」に変更となったのです。

さらに2023年10月以降は「適格請求書等保存方式」へと移行し、買い手側はインボイス(適格請求書)でなければ仕入税額控除を受けられなくなります。

インボイス制度の必要条件・適格請求書とは?

インボイス制度で使用される適格請求書に必要な要件を、従来の請求書と比較して見ていきましょう。

| 軽減税率導入前の請求書 | 区分記載請求書 | インボイス(適格請求書) |

|---|---|---|

| 1.発行者の氏名または名称 2.取引年月日 3.取引内容 4.受領者の氏名または名称 | 1.発行者の氏名または名称 2.取引年月日 3.取引内容 4.受領者の氏名または名称 5.軽減税率の対象品目である旨 6.適用税率ごとに区分した合計額 | 1.発行者の氏名または名称 2.取引年月日 3.取引内容 4.受領者の氏名または名称 5.軽減税率の対象品目である旨 6.適用税率ごとに区分した合計額 7.インボイス制度の登録番号 8.適用税率 9.適用税率ごとの消費税額の合計 |

詳しくは以下の記事を参照ください。

>>インボイス制度で変わることは?適格請求書の書き方・準備を解説

>>インボイス制度開始にあたっての経過措置とは?準備すべきこと

インボイス制度への登録はいつまでに済ませればよいか?

2023年10月1日のインボイス制度開始に合わせて登録を受けるためには、2023年3月31日までに登録をする必要があります。

申請の受付は2021年10月1日から既に始まっています。期限ギリギリの申請となると駆け込みの申請が増えてスムーズに進まないことも予想されるため、早めの準備を心がけましょう。

申請方法について、詳しくはこちらを参照ください。

不特定多数に発行するレシートや領収書は「適格簡易請求書」で対応

インボイスが始まると、コンビニやスーパー等のように不特定多数の人に発行するレシートや領収書も適格請求書に変えなければいけないのでしょうか?

結論からいうと、変えなくても大丈夫です。コンビニやスーパー等の小売業や、タクシー等の事業を行う場合は、レシートや領収書といった「適格簡易請求書」を交付することが認められているのです。

インボイス制度対応レシートなら業務中の利用客が利用料を経費にできる

インボイス制度の開始によって、会社でよくある交際費にも影響が出てくるといえます。インボイス制度に対応したレシートを発行できるA喫茶店と、インボイス制度に対応したレシートを発行できないB喫茶店。あなたならどちらを利用しますか?

ここまで読んだあなたは即座にA喫茶店を選ぶはずです。なぜなら、適格簡易請求書を発行できるA喫茶店を利用すれば、交際費にも仕入税額控除が適用されて会社が負担する税金が少なくて済むからです。

インボイス制度に対応したレシート・領収書の書き方・記載項目

インボイス制度に対応したレシートや領収書といった適格簡易請求書には、どのような書き方のルールや必要となる記載項目があるのでしょうか?

ここでは適格簡易請求書の書き方、必要な項目、記載例等を確認しながら適格簡易請求書への理解を深めていきましょう。

書き方として様式等の指定はない

インボイス制度に対応したレシートや領収書のような適格簡易請求書に、決まった様式やフォーマット等は特に設けられていません。その代わり、5つの記載要件があります。

記載するのは適格請求書よりも少ない5項目

適格簡易請求書には、以下の5つが記載要件となっています。

- 適格請求書発行事業者の氏名または名称および登録番号(T+13桁の法人番号または13桁の数字)

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産または役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合は、資産の内容および軽減対象資産の譲渡等である旨

- 課税資産の譲渡等の税抜価額または税込価額を税率ごとに区分して合計した金額

- 税率ごとに区分した消費税額等または適用税率

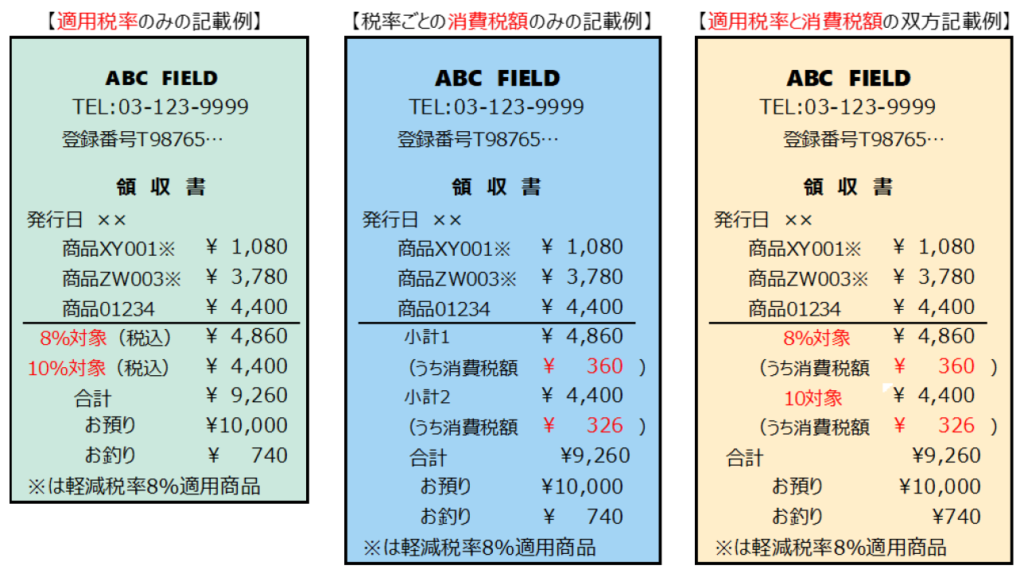

適格簡易請求書としてのレシートの記載例

適格簡易請求書としてのレシートの記載例をみてみましょう。

適格簡易請求書では、書類の交付を受ける事業者の氏名または名称を省略した3つのパターンが考えられます。

- 適用税率のみ記載

- 税率ごとに区分した消費税額等のみ記載

- 適用税率も消費税額も記載

インボイス制度導入後のレシートと領収書の信用度の違いとは?

インボイス制度上では、レシートと領収書を比較した場合は、レシートの方が信用度が高いといえます。

その理由は、レシートはレジで自動的に発行されるので書き間違いや不正を防ぐことに繋がるからです。手書きの領収書だと記載漏れや書き間違いの恐れがあるだけでなく、高額の取引の場合には筆跡調査を受ける可能性も出てきます。

こうしたことから、レシートを利用した方が信用の面でも業務効率の面でもよいといえるでしょう。

こんなときどうする?インボイス制度対応レシート・領収書の運用

ここでは、インボイス制度導入後に想定されるレシートや領収書の運用についての疑問を取り上げていきます。あらかじめ情報をインプットしておいて、いざというときにスムーズな対応をとれるようにしておきましょう。

3万円未満の取引ではレシートや領収書は発行しなくて良い?

いいえ、インボイス制度の導入後は発行しないといけません。

これまでは取引価格が3万円未満の場合は、レシートや領収書を発行しなくても仕入税額控除を受けることができました。

しかし、インボイス制度が開始されれば取引価格が3万円未満であっても、レシートや領収書がなければ仕入税額控除は受けられなくなってしまいます。

レシートや領収書の記載内容に誤りがあった場合はどうしたら良いのか?

相手に修正したレシート等を新たに発行してください。

追記や訂正による修正はできません。また、誤ったインボイスとの関連性を明らかにし、修正したことがわかるようにした書類を発行することもできます。

現行の区分記載請求書等保存方式の場合は、買い手が部分的に追記することが認められていますが、インボイス制度では認められません。

レシート等を発行した後に返品や値引きがあった場合の対応は?

「適格返還請求書」(返還インボイス)を発行して、値引きをします。

「適格返還請求書」(返還インボイス)も「適格請求書」と同様に5つの記載要件があります。

- 適格請求書発行事業者の氏名または名称および登録番号

- 売上げに係る対価の返還等を行う年月日およびその売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日

- 売上げに係る対価の返還等の基となる課税資産の譲渡等に係る資産または役務の内容

- 売上げに係る対価の返還等の税抜価額または税込価額を税率ごとに区分して合計した金額

- 売上げに係る対価の返還等の金額に係る消費税額等または適用税率

自動販売機の場合も適格簡易請求書の発行はいるのか?

いいえ、発行する必要はありません。

機械装置だけで代金の受領やサービスの提供を行う場合は、金額が3万円未満であれば適格簡易請求書はいりません。

自動販売機と同様に、コインロッカーやコインランドリーも適格簡易請求書の発行は不要です。

セルフレジや食券の自動券売機も適格請求書は要らない?

いいえ、必要です。

セルフレジは機械装置によって精算が行われるだけであり、自動券売機も代金の受け取りと食券類の発行が行われるだけです。

そのため、「自動販売機や自動サービス機を使った商品の販売やサービスの提供」には該当せず、適格請求書を発行する必要が生じます。

データによるレシート等の取り扱い「電子インボイス」

これまでレシートや領収書は紙で保存し、仕入税額控除に利用するのが一般的でした。しかしインボイス制度が開始されることで、レシートや領収書を電子化して保存することでも仕入税額控除が受けられるようになります。電子化したレシートや領収書のことを電子インボイスと呼びます。

紙で受け取った適格(簡易)請求書の電子化

紙で受け取った適格(簡易)請求書を、電子インボイスとして保存する方法は以下のとおりです。

- スキャナで読み取って電子化する

- スマートフォン等で写真を電子化して保存する

レシートや領収書以外にスキャナや写真での保存が認められるのは、請求書や納品書等の証憑書類に限られています。また、電子帳簿保存法のスキャナ保存では、書類画像階調は256階調以上でなければならないと規定されています。これは、カラーでスキャン・撮影しなくてはいけないことを意味しています。

データで受領した適格(簡易)請求書の保存は印刷では対応できない

これまでの運用では、メールで送付された請求書等の取引書類は印刷して紙で保存することが義務付けられていました。

しかし電子インボイスの場合は、受領したデータのまま書類を保管・管理することが必須です。これまでのようにデータを一旦紙に印刷してからスキャンして保存することは認められなくなります。

適格(簡易)請求書のデータの保存期間

請求書等の証憑書類は、7年間の保管が法律により義務付けられています。ちなみに、請求書の起算日は「事業年度の確定申告書の提出期限の翌日となります。

インボイス制度では受け取った請求書だけではなく、発行した請求書も7年間の保存が義務付けられています。

インボイス制度には経過措置があるが早めの対応が望ましい

インボイス制度は2023年10月1日から始まりますが、たとえ免税事業者から仕入れを行ったとしても、仕入税額控除がいきなり全く受けられなくなるというわけではありません。

免税事業者からの仕入れに関しては、仕入税額控除が段階的に受けられなくなります。

| 期間 | 仕入税額相当額から控除される割合 |

|---|---|

| 〜2026年9月30日まで | 80% |

| 〜2029年9月30日まで | 50% |

| 2029年10月1日〜 | 0% |

インボイス制度の経過措置について、詳しくはこちらを参照ください。

インボイス制度の対象・運用についてまとめ

2023年10月1日から始まるインボイス制度の導入は、経理担当者や経営者にとって負荷と捉えられることもあるでしょう。

しかし、適格請求書への対応や電子化を進めることで、社内のデジタル化を推進し業務の生産性を高めるチャンスと捉えることもできます。

今後企業がよりよく成長していくために、インボイス制度の導入をきっかけとして、業務の改善や社内システムの見直しを図ってみてはいかがでしょうか。