人を雇っている企業で対応が必要になるのが源泉徴収です。

給与計算に関わる経営者・経理担当者・人事担当者であれば聞くことの多い単語ですが、その内容を正確には理解できていない方もいらっしゃるのではないでしょうか。

この記事では、その内容や納付方法・注意点を詳しくご説明します。参考にしていただけたら嬉しいです。

源泉徴収とは? 意味や必要性を解説

源泉徴収とは?

給与や報酬等について、その所得を支払う者(会社)の方で所得税を差し引き、その所得税を会社側から税務署に納付する仕組みのことです。

所得を支払う者(会社)は、給与や報酬にかかる税金を各個人について計算し、その分を差し引いてから支払いをします。預かった税金については、所得を支払う者(会社)が納付する流れです。

この仕組みにより、給与・報酬の受け取り手は自分自身で確定申告をしなくても税金が納められます。

源泉徴収票を見れば収入状況がわかる

源泉徴収税額を計算するにあたり、企業は源泉徴収票を使用します。

源泉徴収票には給与額や扶養家族の有無が記載されます。また、生命保険や住宅ローンといった控除の金額と、計算後の源泉所得税の金額も記載します。

源泉徴収票を見ればその人の収入状況がわかるため、住宅ローンや銀行口座開設の審査にも利用されています。また、転職の際に現職や前職の給与確認に使われることもあります。そのため、源泉徴収票を受け取った際には保管しておくとよいでしょう。

必要性:国の徴税の作業量を削減・効率化できる

源泉徴収の仕組みは国の作業量を削減・効率化する上で有効です。

もしこの仕組みがないと、給与所得を受け取っている会社員全員がそれぞれ確定申告を提出することとなります。その場合は、国は受け取る書類が膨大になってしまい処理しきれないでしょう。企業がまとめて納付することで、国の徴税の作業量を削減できます。

また、企業がまとめて納付することでミスも削減でき、公平な税負担に繋がります。

源泉徴収と「年末調整」の違い

源泉所得税と関係した仕組みとして、年末調整があります。

源泉徴収は毎月の給与から暫定的に所得税を差し引く仕組みで、前年の実績を踏まえ見積もりで税金を納めます。一方で、実際には家族構成や年収の変化によって実際に支払うべき税金は異なるため、年末調整を通して最終額を決定します。最終額が決定したら、差額に応じて還付や追徴を行います。

年末調整では家族構成や控除の金額について、個人から会社に申告します。

源泉徴収税額表:令和3年度の変更点も交えて解説

源泉徴収税額表とは源泉徴収税額を定めた一覧表

源泉徴収税額表には、必要な税率や税額が一覧表で定められています。

給与水準や扶養家族の人数によって税額が変わってくるため、それぞれについての税率も定められています。また、給与・賞与・退職といった支払いの種類によっても徴収税額が異なるため、この点も細かく定められているのが特徴です。

企業は国税庁が発表するこの源泉徴収税額表を使うことで、必要な徴収税額を把握できます。

そのため、支払いにあたってはこの表を参照して各人の徴収税額の計算が必要です。

令和3年度の変更について解説

源泉徴収税額表は毎年変更が加えられているため、都度確認が必要です。令和3年度にも変更が加えられました。

令和3年度には、変更点としてひとり親に対する控除が加えられています。

具体的には、シングルファーザー・シングルマザーに税制面から優遇を与える「ひとり親控除」の設定です。

婚姻関係や事実婚関係がなく年収が500万円以下といった条件を満たした場合は、所得の控除を受けられます。

源泉徴収税額の計算方法は所得の種類によって異なる

税額の計算方法は給与・賞与・退職金といった支払いの内容によって異なります。

企業は複数の種類の支払いをしていることが多いため、それぞれについて計算方法を理解することが重要です。また税額のルールは毎年変更されているため、変更がないかどうかも毎年確認するとよいでしょう。

次にそれぞれの所得の種類について計算方法をご説明します。

源泉徴収の計算方法を所得の種類別に紹介

1.「給与所得」の源泉徴収の計算方法

給与所得に対する税率は年収と扶養の人数によって異なります。

例えば年収に対しては次のように変動します。年収が高くなるほど控除にかかる控除率低くなっているのが特徴です。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

また扶養の人数が増えるほど、控除の金額は大きくなります。

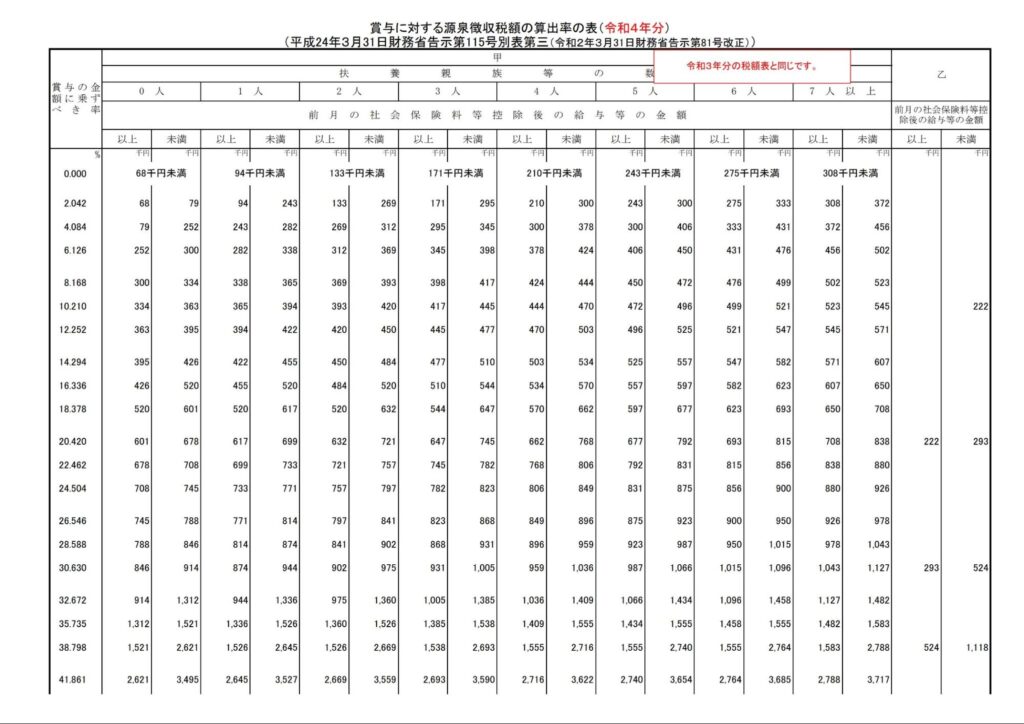

2.「賞与」の源泉徴収の計算方法

賞与に対する計算は次のとおり定められています。

税率は0%から49.945%まで広く分布していることがわかります。給与が増えるほど税率は高くなり、扶養家族が増えるほど税率は低くなります。

ボーナスを支給する際にはボーナスの金額と扶養家族の金額に照らして、それぞれの人に対して税額を正確に計算することが重要です。

3.「退職金」の源泉徴収の計算方法

■課税退職所得金額の算式の表(令和4年分)

| 退職手当等の区分 | 課税退職所得金額 |

|---|---|

| 一般退職手当等の場合 | (一般退職手当等の収入金額 ー 退職所得控除額)×1/2 |

| 特定役員退職手当等の場合 | 特定役員退職手当等の収入金額 ー 退職所得控除額 |

| 短期退職手当等の場合① | 短期退職手当等の収入金額 ー 退職所得控除額 ≦ 300万円の場合 (短期退職手当等の収入金額 ー 退職所得控除額)×1/2 |

| 短期退職手当等の場合② | 短期退職手当等の収入金額 ー 退職所得控除額 >300万円の場合 150万円+{短期退職手当等の収入金額 ー(300万円+退職所得控除額)}} |

課税退職所得となる退職金額は、収入金額から退職所得控除額を差し引いた数字を基に計算されます。控除額は勤続年数が長いほど高くなるのが特徴です。

また、一般退職か障害が原因による退職かによっても、控除できる金額が異なります。

退職所得にかかる税率は退職金の金額水準によって異なります。金額が大きいほど税率が高くなるのが特徴です。

■源泉徴収のための退職所得控除額の表(一部抜粋)

| 勤続年数 | 一般退職の場合の退職所得控除額 | 障害退職の場合の退職所得控除額 |

|---|---|---|

| 2年以下 | 800,000円 | 1,800,000円 |

| 5年 | 2,000,000円 | 3,000,000円 |

| 8年 | 3,200,000円 | 4,200,000円 |

| 10年 | 4,000,000円 | 5,000,000円 |

| 15年 | 6,000,000円 | 7,000,000円 |

| 20年 | 8,000,000円 | 9,000,000円 |

| 25年 | 11,500,000円 | 12,500,000円 |

| 30年 | 15,000,000円 | 16,000,000円 |

| 35年 | 18,500,000円 | 19,500,000円 |

| 40年 | 22,000,000円 | 23,000,000円 |

(引用:国税庁 源泉徴収税額表より)

4.「支払報酬」の源泉徴収の計算方法

1回に支払う報酬が100万円以下の場合

弁護士・会計士・税理士といった士業の方に報酬を支払う場合にも源泉徴収の計算が必要です。また、サッカーやテニスといったプロ選手や原稿料および講演料・芸能プロダクション等についても対象となります。

100万円以下の場合は次の計算式です。

源泉徴収税額=支払金額×10.21(%)

例えば80万円の支払いをする場合は、約8.2万円の源泉徴収をして、国に納める必要があります。税額を差し引いて約71.8万円万円の支払いをするようにしましょう。

1回に支払う報酬が100万円を超える場合

100万円を超える報酬の場合は、計算式が変わります。

100万円を越える場合の計算式は次のとおりです。

源泉徴収税額=(支払金額-100万円)×20.42%+102,100円

例えば150万円の支払いをする場合は、約20.4万円の源泉徴収をして、国に納める必要があります。税額を差し引いて129.6万円の支払いをするようにしましょう。

支払報酬が生じる際には100万円を超えるかを確認して、都度最適な計算式を選択することが大切です。

5.「支払配当金」の源泉徴収の計算方法 200

配当所得に対する源泉徴収税額は、配当所得から利子を差し引いたものに対して税率をかけることで計算されます。

- 上場株式等の配当等の場合

…平成26年1月1日以後については、15.315%(他に地方税5%) - 上場株式等以外の配当等の場合

…平成25年1月1日以後については、20.42%(地方税なし)

また、個人で保有する上場株の配当については20.315%で源泉徴収されます。

20.315%の内訳は、所得税15.315%・住民税5%です。

源泉徴収した税金の支払いのその後は?特例あり

所得を払った翌月10日までに雇用主が納付

源泉徴収をした後は、その徴収を行った雇用主が責任をもって国に納付する必要があります。期間は対象となる支払いを行った月の翌月10日までです。

必要な源泉徴収をしなかった場合や、徴収しながら納付を行わなかった場合は、罰則の対象となります。

納付の義務は会社を設立した当初から原則発生するため、漏れがないよう納付の内容やタイミングを事前に確認しておくことが重要です。

特例適用:従業員が10人未満の場合

従業員が10人未満の場合は特例が適用され、毎月の納付ではなく年2回のまとめての納付にできます。適用の場合は、1-6月分を7/10までに、7-12月分を1/10までに納付する形です。

適用を受けるためには、「源泉所得税の納期の特例の承認に関する申請書」を提出して税務署長から許可を得る必要があります。支払いを年2回にすることで事務の手間を軽減し、資金繰りを容易にできるでしょう。

源泉徴収の流れや経理担当者が用意する書類は?

従業員の源泉徴収を行う流れ

1年間の流れは次のとおりです。

1.毎月の給与支払い

毎月の給与支払いにおいては、徴収税額を計算して差し引いて支払います。

2.翌月10日までに納付

徴収した税額を翌月の10日までにまとめて納付します。

3.年末の調整

一年が終わった段階で、年収や扶養家族の人数について想定と実際の差を調べます。残業時間の変動で収入が変わることや、家族の死亡・誕生等で人数が変わることが考えられるでしょう。

年末調整の結果を踏まえて、税金が還付されたり、さらに追加で納めたりといった調整が生じます。

4.必要に応じて確定申告

原則会社員は個人での確定申告は不要ですが、医療費控除、寄付金控除、住宅ローン控除等で必要に応じて確定申告が必要です。

源泉徴収を行うために必要な書類

源泉徴収を行う中で扱う書類は次のとおりです。

・源泉徴収票

…個人の給与や扶養家族の人数、税額が記載されています。企業は個人に対して源泉徴収票を渡すのと同時に税務署にも納税額の根拠としてこの書類の提出が必要です。

・年末調整関係書類

…個人が企業に対して提出する書類です。企業はこの資料を参考に年末調整を行うため、重要な書類です。年末調整の結果、税額に過不足があれば還付や追加での徴税が行われます。

源泉徴収のミスで個人が損をする場合も

源泉徴収のミスで個人が損をすることがあります。例えば次のようなケースが考えられます。

・特に扶養家族の人数が少なく記載されていた

…扶養家族の人数が少ないと控除の額が減ってしまうため、税額が増えます。場合によっては家族一人記載が抜けているだけで年間15万円以上損をしてしまうこともあるでしょう。

・保険料が控除されていなかった

…生命保険料の申告が抜けており、例えば5万円分の控除が抜けていたとすると、合計1万円近い損失になります。

月々の給与明細を企業側も従業員側も確認し、不明点があれば早めに解決することが重要です。

まとめ

源泉徴収は税金の支払いに関わる重要なものです。

給与・賞与・報酬といった内容が多岐に渡るため計算式も複雑ですが、しっかりと内容を理解し正しく納税をすることが重要です。

もし、源泉徴収にミスがあると社員個人が損をしてしまうケースもあります。また、納税は支払いの翌月10日までに原則行う必要があり、タイムリーな対応も必要です。

企業側・従業員側ともに制度の内容を理解するよう心がけるとよいでしょう。