契約書や領収書等、企業で扱う帳票や書類には「収入印紙」が必要になることがあります。

しかし、貼付が必要になる書類や金額については、漠然としか理解できていない方も多いのではないでしょうか?

実は、収入印紙は貼付する書類や帳票ごとに金額が異なったり、場合によっては貼付の必要がないこともあります。

今回は、意外と知らない収入印紙が必要になる書類や金額のルール、貼付するときのポイントを解説。

収入印紙に関する手間はもちろん、各種書類に共通するコストを簡略化する方法もお伝えします。

収入印紙って必要?

収入印紙とは、契約書や領収書等の課税文書に貼付する証票です。

税金や手数料を支払う目的で発行され、貼付する書類や金額は印紙税法により取り決められています。

収入印紙が貼付されていることで、その書類や帳票が租税や手数料を支払ったということが証明されます。

また、収入印紙と似た役割を担っているものに「収入証紙」があります。

収入証紙は収入印紙と同じく税金の徴収に役立っているものですが、収入印紙との違いは「支払先」です。

収入印紙が「国」に支払うのに対し、収入証紙は「地方自治体」へ支払われます。

収入証紙は身近なところでは運転免許の交付・更新時に使用したり、県立高校の入学検定手数料等で使用されています。

収入印紙が必要な書類

では、収入印紙はどのような書類に必要になるのでしょうか?

収入印紙の貼付が必要になる文書は「課税文書」と呼ばれる書類です。

課税文書となるのは20種類の文書で、書類の中に一定の金額が記載されていると印紙税の課税対象となります。

収入印紙はビジネスにおける様々な書類において、添付が必要です。

20種類の課税文書は第1号文書~第20号文書と呼ばれ、なかでも企業でよく使われる文書には以下が挙げられます。

- 工事請負契約書

- 運送契約書

- 物品加工注文請書

- 定款

- 業務委託契約書

- 株券、出資証券

- 約束手形または為替手形

- 不動産売買契約書

- 土地賃貸借契約書

- 金銭消費貸借契約書 等

参照:No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで|国税庁

収入印紙が必要になるかの判断は?

上記の課税文書であっても、必ずしも収入印紙を添付しなくてもよい場合があります。

例えば、金銭消費貸借契約書を作成し、記載された金額が一万円未満であれば、収入印紙は添付しなくても問題ありません。

この一万円未満のやりとりを記載した金銭消費貸借契約書等は、形式的には1号文書~20号文書に該当しますが、印紙税は非課税になるため「非課税文書」と呼ばれます。

非課税文書になるかどうかにはいくつか判断基準があります。

基本的に、営利目的で作成された領収書等は課税文書として課税対象になります。

一方で、営業に関するものではない領収書は非課税文書です。

また、国や地方公共団体が作成した契約書等、公共性の高い文書も非課税文書となります。

一般的な企業や個人で結ぶ契約や取引の場合は、契約金額が一定以下であるかどうかで考えるとよいでしょう。

収入印紙の金額は?

では、課税文書では、いくらほどの金額の収入印紙が必要なのでしょうか?

収入印紙の金額は、貼付する課税文書の種類によって異なります。

今回はビジネスで特に使用することが多い、次の4つの課税文書について、その金額を見ていきましょう。

- 請負契約書

- 領収書

- 運送契約書・土地消費貸借契約書

- 約束手形・為替手形

参照:No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで|国税庁

「業務委託契約書と定款」、「運送契約書と土地貸借契約書」は書類の内容は全く異なるものですが、必要になる収入印紙の金額が同じなので、今回は併せて紹介していきます。

請負契約書

工事請負契約書や物品加工注文書、広告契約書等が含まれる「請負契約書」。

こちらについては、契約金額が1万円未満のものが非課税文書となります。

記載された契約金額によって、収入印紙の金額が変わります。

| 記載金額 | 収入印紙税額 |

|---|---|

| 受取金額の記載のないもの | 200円 |

| 100万円以下のもの | 200円 |

| 100万円を超え 200万円以下のもの | 400円 |

| 200万円を超え 300万円以下 | 1,000円 |

| 300万円を超え 500万円以下 | 2,000円 |

| 500万円を超え1千万円以下 | 10,000円 |

| 1千万円を超え5千万円以下 | 20,000円 |

| 5千万円を超え 1億円以下 | 60,000円 |

| 1億円を超え 5億円以下 | 100,000円 |

| 5億円を超え 10億円以下 | 200,000円 |

| 10億円を超え 50億円以下 | 400,000円 |

契約書の場合は、二通作成して両者で保管するのが一般的です。

その際、収入印紙はどちらにも必要になるため、必ず二通とも貼付しましょう。

領収書

売上代金にかかる金銭や有価証券の領収書または受取書には、印紙税がかかります。

しかし、一部の領収書には収入印紙を貼付する必要がありません。

例えば、記載されている受取金額が5万円未満であれば「非課税」扱いとされ、収入印紙は不要になります。

一方、家電製品等5万円を超える高額な買物をした際には、レシートや領主書には収入印紙が貼ってあるはずです。

ちなみに、収入印紙が必要になるのは受取金額が5万円以上ですが、消費税額が明確に記載されている場合は、本体価格で判断されます。

具体的には、消費税の記載方法によって収入印紙の要不要が決まります。

収入印紙が不要な記載例

「領収金額 52,800円、税抜き価格48,000円」

「本体価格 48,000円、消費税額4,800円」

収入印紙200円の添付が必要になる記載例

「領収代金52,800円、うち消費税額等10%を含む」

「領収金額52,800円(税込)」

ほんの小さな違いですが、消費税額がわかりにくい領収書では金額が明確に区分できないため、収入印紙が必要になってしまいます。

領収書や受取書を作成する際には、覚えておくとよいでしょう。

受領書・領収書の収入印紙の金額は、記載されている金額によって以下のように異なります。

| 記載金額 | 収入印紙税額 |

|---|---|

| 受取金額の記載のないもの | 200円 |

| 100万円以下のもの | 200円 |

| 100万円を超え 200万円以下 | 400円 |

| 200万円を超え 300万円以下 | 600円 |

| 300万円を超え 500万円以下 | 1,000円 |

| 500万円を超え1千万円以下 | 2,000円 |

| 1千万円を超え2千万円以下 | 4,000円 |

| 2千万円を超え3千万円以下 | 6,000円 |

| 3千万円を超え5千万円以下 | 10,000円 |

| 5千万円を超え 1億円以下 | 20,000円 |

| 1億円を超え 2億円以下 | 40,000円 |

| 2億円を超え 3億円以下 | 60,000円 |

| 3億円を超え 5億円以下 | 100,000円 |

| 5億円を超え 10億円以下 | 150,000円 |

| 10億円を超えるもの | 200,000円 |

運送契約書・土地消費貸借契約書

運送に関する業務や不動産、金銭貸借に関する契約書に必要な収入印紙は以下の通りです。

| 記載金額 | 収入印紙税額 |

|---|---|

| 契約金額の記載のないもの | 200円 |

| 10万円以下のもの | 200円 |

| 10万円を超え 50万円以下のもの | 400円 |

| 50万円を超え 100万円以下 | 1,000円 |

| 100万円を超え 500万円以下 | 2,000円 |

| 500万円を超え1千万円以下 | 10,000円 |

| 1千万円を超え5千万円以下 | 20,000円 |

| 5千万円を超え 1億円以下 | 60,000円 |

| 1億円を超え 5億円以下 | 100,000円 |

| 5億円を超え 10億円以下 | 200,000円 |

| 10億円を超え 50億円以下 | 400,000円 |

| 50億円を超えるもの | 600,000円 |

こちらについても、1万円未満の契約金額であれば非課税文書となります。

約束手形・為替手形

最後は約束手形や為替手形について。

約束手形や為替手形は以下の三つのどれかに当てはまれば、非課税文書となります。

- 手形金額が記載されていないもの

- 契約金額が10万円未満のもの

- 複製(コピー)または謄本

上記以外の手形は以下の金額に応じて、収入印紙が必要です。

| 手形金額 | 収入印紙税額 |

|---|---|

| 10万円以上 100万円以下のもの | 200円 |

| 100万円を超え 200万円以下 | 400円 |

| 200万円を超え 300万円以下 | 600円 |

| 300万円を超え 500万円以下 | 1,000円 |

| 500万円を超え1千万円以下 | 2,000円 |

| 1千万円を超え2千万円以下 | 4,000円 |

| 2千万円を超え3千万円以下 | 6,000円 |

| 3千万円を超え5千万円以下 | 10,000円 |

| 5千万円を超え 1億円以下 | 20,000円 |

| 1億円を超え 2億円以下 | 40,000円 |

| 2億円を超え 3億円以下 | 60,000円 |

| 3億円を超え 5億円以下 | 100,000円 |

| 5億円を超え 10億円以下 | 150,000円 |

| 10億円を超えるもの | 200,000円 |

収入印紙を貼付するポイント

収入印紙を貼りつけるときのポイントや注意点を解説します。

収入印紙の貼り方は?

収入印紙は、郵便物に貼り付ける切手と同じで、水等を裏側に着けて直接書類に貼りつけます。

貼りつける場所は、特に決まりはありません。

領収書であれば、収入印紙の貼りつけ欄が四角く用意されていることが多いでしょう。

貼りつけるところが特に用意されていなければ、空白スペースに貼付して問題ありません。

契約書なら、左上のスペースに貼るのが一般的となっています。

ただし、こちらも決まりはないので契約を結ぶ際に、双方で相談して決めるとよいでしょう。

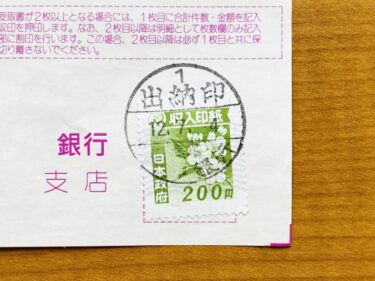

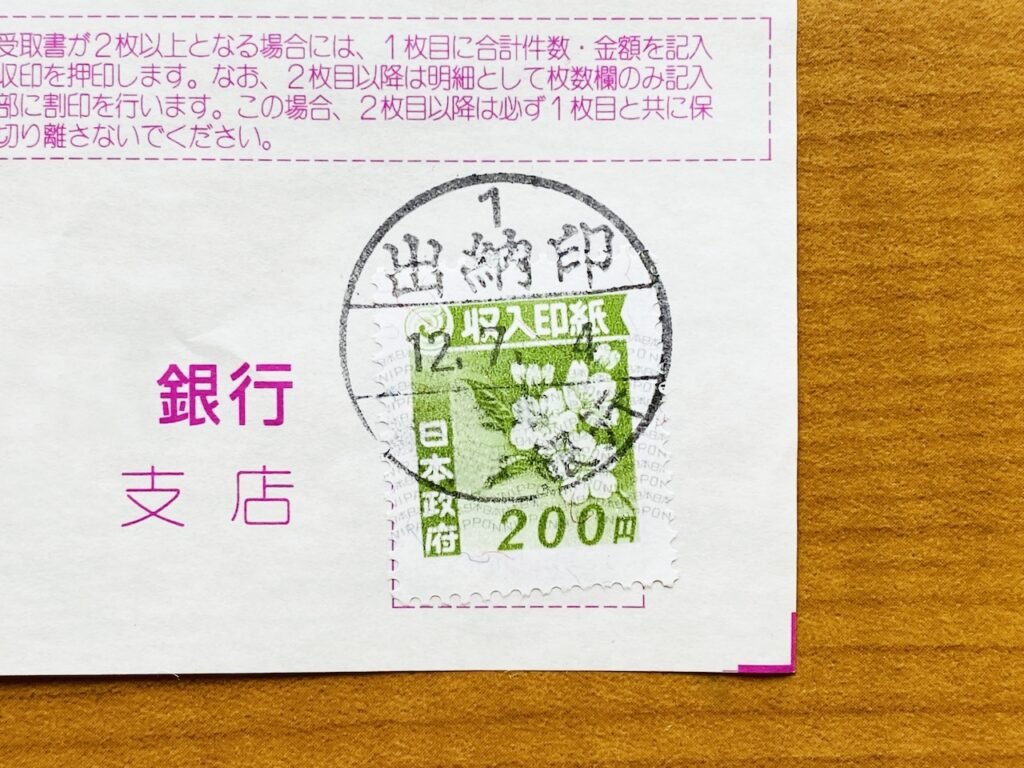

消印が必要?

実は、収入印紙を貼付しただけでは、まだ印紙税は納付されたことになりません。

貼りつけた収入印紙に「消印」をして初めて、印紙税の納付が完了します。

消印とは領収書や契約書と収入印紙の間にまたがって押す印のことで、収入印紙が使用済みであることがわかり、再使用を防ぐ役割があります。

消印に使用する印には、特段決まりはありません。

使用済みになったことがわかればよいため、以下でもOKとされています。

- 三文判

- シャチハタ

- 日付印

- ボールペン等での署名

手書きの署名でも構いませんが、以下のケースは認められません。

- 〇の中に印と書いたもの(㊞)

- 斜線を引いただけ

- 鉛筆の使用

すぐに消えてしまうもの、消せるものは認められないと覚えておきましょう。

収入印紙にまつわる疑問

続いては、収入印紙にまつわる素朴な疑問にお答えしていきます。

収入印紙を貼付しなかったら?

収入印紙の添付がない場合は、印紙税法に基づき、過怠税(かたいぜい)として本来貼付すべき収入印紙の3倍の支払が課せられます。

このとき、課税の義務が課せられるのは書類の発行者です。

収入印紙の貼付がないことは、故意や過失があるかを問いません。

わざとではなくても、通常よりもかなり大きな金額をとられることになるため、注意しましょう。

印紙税額を間違えてしまった!

収入印紙の税額を間違えてしまった場合にも、貼付しなかった場合と同様に、3倍の過怠税を払うことになります。

税務調査等、税務署から指摘される前に気付き、自主的に税務署に申し出ることで過怠税は1.1倍にすることができます。

もし、ミスに気付いたら、早めに対処しましょう。

ちなみに、印紙税額を多く貼付してしまった場合も、税務署に申し出ることで還付の手続きが受けられます。

いずれにせよ、間違いに気づいたら最寄りの税務署に確認の電話をするとよいでしょう。

収入印紙がいらない契約や取引はある?

収入印紙は「紙で作成・交付された文書」が課税対象とされており、電子契約やPDFなどデータ形式での契約は印紙税がかかりません。

参照:取引先にメール送信した電磁的記録に関する印紙税の取扱い|国税庁

クレジットカードで支払った領収書は?

クレジットカード決済による領収書には、収入印紙を貼付する必要はありません。

これは、クレジットカードによる支払いが「現金の授受」ではなく「信用取引」に該当するためです。

帳票を電子化するメリットとは?

帳票を紙で発行していると、印紙や郵送・保管など様々なコストが発生します。電子化することで、大幅なコスト削減になるだけでなく、業務の効率化や法令対応もスムーズに進められます。

ここでは、帳票を電子化するメリットと、電子化におすすめのサービスをご紹介します。

収入印紙が不要になる

帳票を電子化すれば、収入印紙の貼付は不要になります。

印紙税は「紙で作成・交付された文書」に対して課されるため、PDFや電子データで作成・送付された請求書や納品書は課税対象外です。

紙からデータに切り替えるだけで、印紙代の負担や貼付作業の手間を省くことができ、コスト削減にもつながります。

その他の電子化メリット

帳票の電子化には、収入印紙が不要になる以外にも多くの利点があります。

例えば、ペーパーレス化によって書類のファイリングや保管スペースが不要となり、管理業務の負担軽減が可能です。

さらに請求書や納品書を業務システムと連携すれば、書類の自動作成や一元管理も実現でき、転記ミスや二重入力の防止にもつながるでしょう。

帳票発行に関わる業務全体が効率化され、経理や営業の生産性向上が期待されます。

電子化するなら「oneplat(ワンプラット)」

帳票を電子化するサービスは複数ありますが、中でも多くの企業から支持されているのが「oneplat(ワンプラット)」です。

ご利用中のシステムからCSVデータを取り出し、oneplatに連携するだけで、納品書や請求書の発行をワンクリックで完了することができます。また、収入印紙の貼付や郵送といった煩雑な作業が不要となります。改正電子帳簿保存法やインボイス制度にも対応しており、法令対応の面でも安心です。

初期費用は不要で、請求書発行の電子化は月額22,000円(税込)と導入しやすい価格設定になっており、納品書発行の電子化を含むプランでも、月額33,000円(税込)で利用いただくことができます。また、取引先数や発行枚数が増えても追加料金はかかりません。

問い合わせ対応に加えて、導入時のサポートや取引先への操作説明も提供しており、社内外の業務を円滑に電子化へ移行できる体制が整えられています。

まとめ

収入印紙には細かな決まりが多く、正しく対応するには知識が求められます。

金額の判断ミスや貼り忘れ、消印の不備といったヒューマンエラーが起きやすく、過怠税のリスクにもつながりかねません。

しかし帳票を電子化すれば収入印紙は不要となり、課題を根本から解消できます。

電子化サービスの中でも「oneplat」は、コストを抑えつつ操作も簡単に行えることから、多くの企業に導入されています。

経理担当者の業務負担を減らし、効率的に法令対応を進める手段として、ぜひ導入をご検討ください。